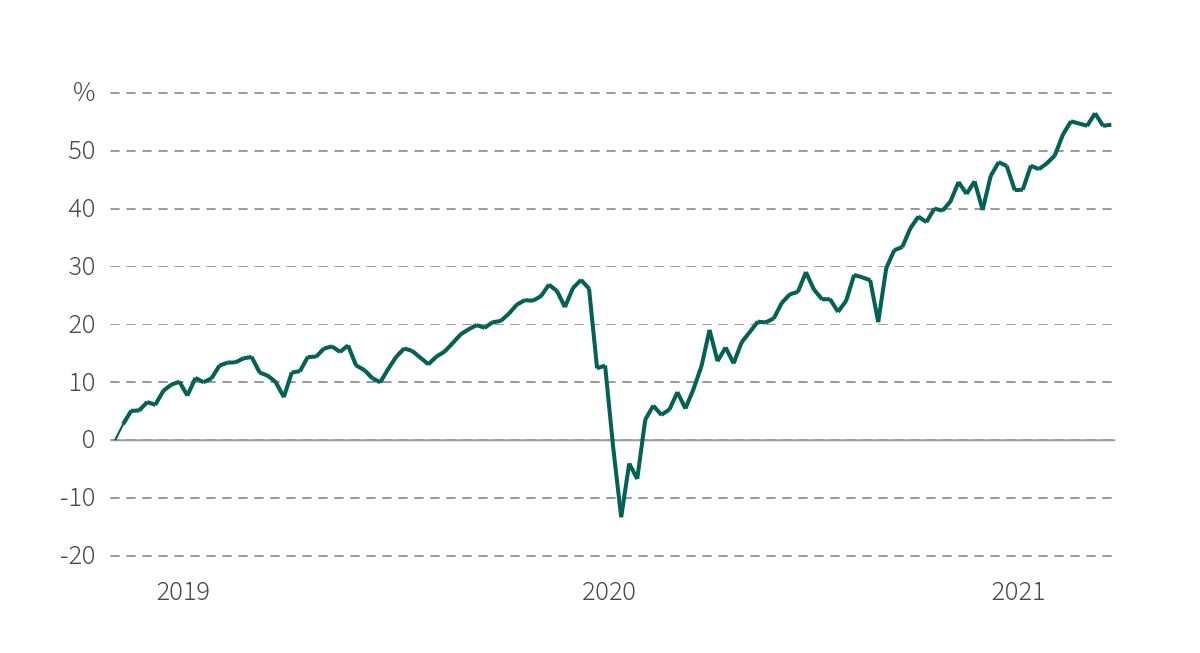

Een pandemie, een lockdown, een diep economisch dal … en beurzen die schier onafgebroken stijgen. Onlogisch? Toch niet: beleggers kunnen met recht en rede over de vallei heen kijken, naar het panorama wat verderop. Al moeten ze zich wel hoeden voor luchtkastelen. Behoren cryptomunten daartoe? Is hun dolle rit een voorbode van een speculatieve bubbel? De meningen zijn daarover verdeeld.

Wat wel vaststaat: gewapend met een dosis nuchtere kieskeurigheid zal een doorwinterde belegger niet zo makkelijk van zijn zoektocht naar rendement af te leiden zijn. En jawel, met dat doel voor ogen kiest hij het pad van aandelen, om drie belangrijke redenen.

Bron: Bloomberg

Bron: Bloomberg

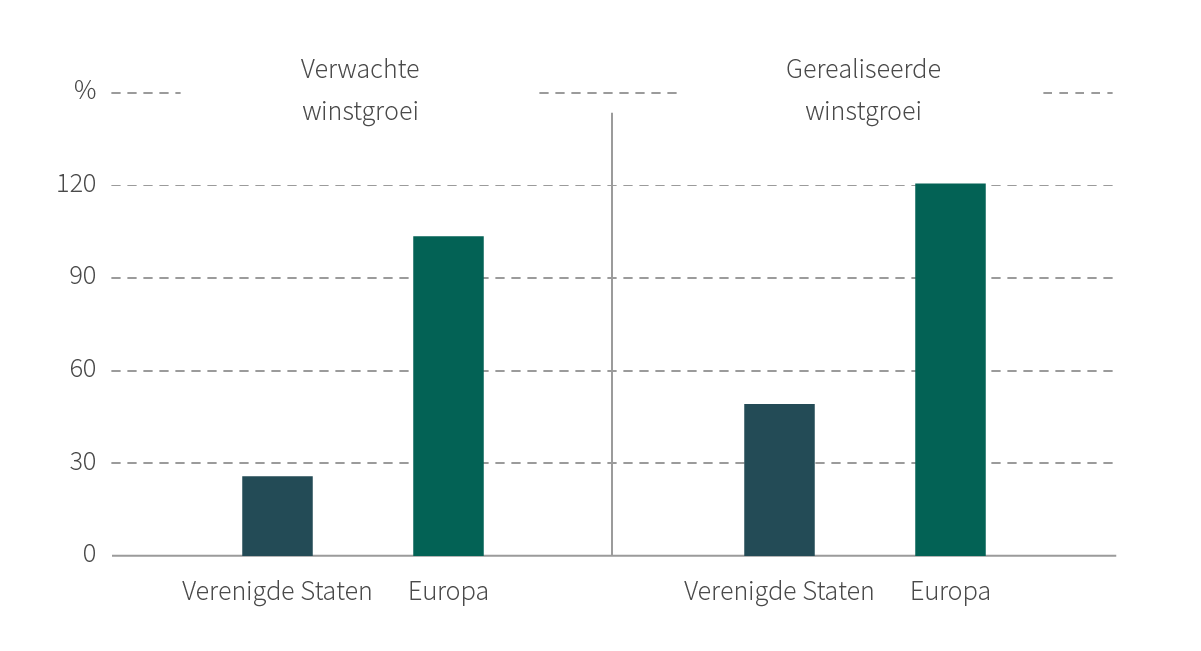

De bedrijfswinsten van het eerste kwartaal overtroffen de hoog gespannen verwachtingen. In de VS stegen ze jaar op jaar met 51% (tegenover 27% verwacht), en in Europa met 147% (tegenover 108% verwacht).

De economische groei kreeg een flinke boost, dankzij de overheidssteun (het Biden-plan van 2 biljoen dollar bijvoorbeeld) en het soepele monetaire beleid van de centrale banken. Cyclische aandelen, bijvoorbeeld in de oliesector, spinnen er garen bij, terwijl op technologieaandelen winst wordt genomen.

Bron: Bloomberg

Bron: Bloomberg

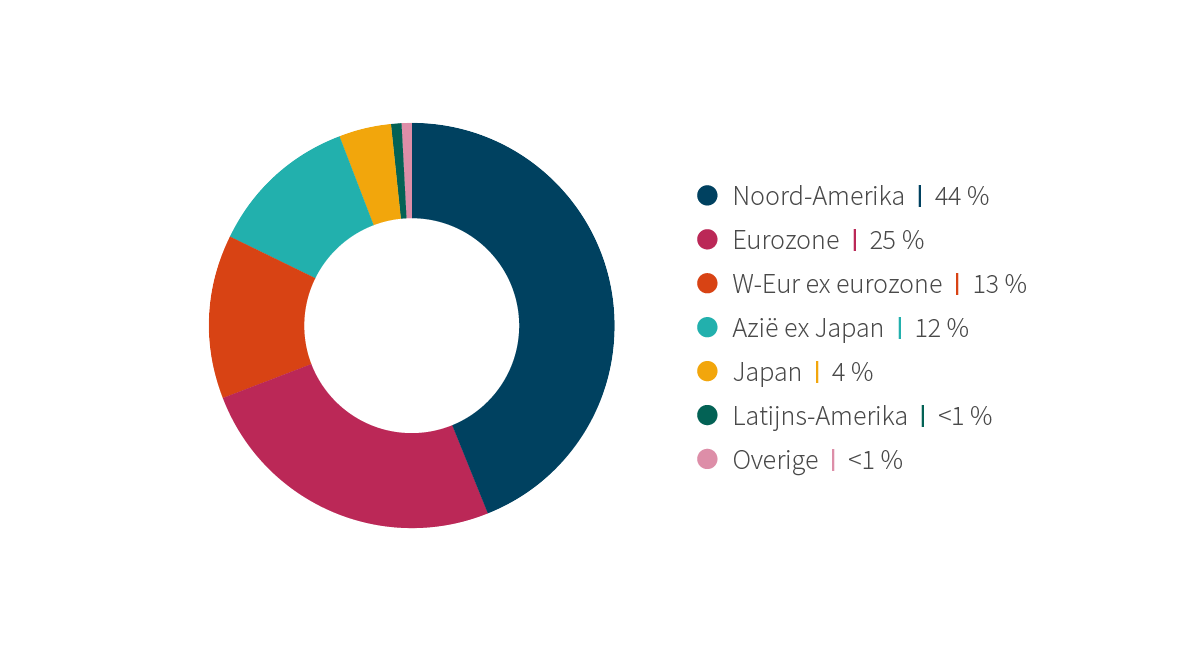

Ook op macrovlak is de versnelling merkbaar. Het Internationaal Monetair Fonds verhoogde haar groeiverwachtingen voor de mondiale economie naar 6% voor 2021, tegen 5,5% in januari. Er zijn wel regionale verschillen, wat pleit voor een zorgvuldige selectie en spreiding van de portefeuilles. Hieronder ziet u de geografische spreiding binnen het aandelengedeelte van de portefeuilles.

Onze analisten geven nog steeds de voorkeur aan Amerikaanse aandelen, gevolgd door Europa en Azië.

Bron: Delen Private Bank

Bron: Delen Private Bank

De rente en de inflatie doen dezer dagen veel stof opwaaien. In de Verenigde Staten kwam het inflatiecijfer voor april uit op 4,2%, sterker dan verwacht. Niet alleen de prijzen van veel grondstoffen stegen, ook die van voedingsmiddelen gingen flink de hoogte in. Maar de meeste economen denken dat de inflatieopstoot tijdelijk zal zijn, onder andere omdat bedrijven hun voorraden aan het aanvullen zijn. De centrale banken laten zich vooralsnog niet van de wijs brengen, en maken zich sterk niet af te wijken van het lage renteniveau.

De obligatiekoersen daalden licht als reactie op de inflatiecijfers en de bijhorende vrees voor hogere rentes, maar al bij al bleef de reactie beperkt. En zelfs al zouden de rentes naar 2% stijgen, dan valt dat eerder te begrijpen als een terugkeer naar de normale situatie, na jaren van uitzonderlijk lage of zelfs negatieve rentevoeten. Voor spaarders blijven de rentevoeten aan de huidige niveaus niet bijzonder motiverend. En dus bieden aandelen, zelfs in een context van stijgende rentevoeten, een aantrekkelijker potentieel rendement.

De aandelenmarkten flirten momenteel met recordniveaus. Een kleine terugval is niet uit te sluiten. Maar als u op lange termijn denkt, dan is het risico van niet-beleggen groter dan het risico van een aandelenportefeuille, want die beschermt u tegen inflatie én die stelt u in staat te profiteren van de wereldwijde groei. De huidige sterke bedrijfswinsten, de economische relance en de overvloed aan liquide middelen rechtvaardigen volgens ons de huidige aandelenkoersen. Wij blijven dus optimistisch maar voorzichtig.

De fondsbeheerders van Cadelam verlaagden de voorbije maanden het gewicht van groeiaandelen (met name technologie), ten voordele van waarde-aandelen. Wat bedoelen we daarmee?

Groeiaandelen konden in 2020 profiteren van de toegenomen digitalisering tijdens de crisis. Hun waardering is erg afhankelijk van de winsten in de iets verdere toekomst. Als de rentes stijgen, daalt de actuele waarde van die toekomstige winsten.

Waardeaandelen zoals cyclische sectoren vielen vorig jaar volledig uit de boot, wegens een gebrek aan zicht op het economisch herstel. Nu dat herstel wel duidelijk aanwezig is, zijn ze de laatste weken erg in trek bij investeerders. Een voorbeeld zijn de grondstoffengerelateerde aandelen, die profiteren van de terugkeer van de economische groei. Toch zal Cadelam enkel meegaan met het verhaal, als het ook vanuit ESG-oogpunt (ecologisch, sociaal, goed bestuur) te verantwoorden is.

Wilt u niets missen van onze beursanalyses, updates over de fiscale actualiteit en adviezen over juridische nieuwigheden? In onze kwartaalnieuwsbrief Delen Expertise brengen we al onze inzichten voor u samen in één handig overzicht, met video’s, artikels en interviews. Schrijf u in.